Un préstamo es una operación financiera en la cual una entidad accede a “prestar” una cantidad de dinero que la persona ha solicitado previamente a cambio de que quien lo recibe se compromete a devolverlo. El monto acordado, junto con los intereses y gastos extras, se debe devolver en un plazo también acordado con la entidad financiera y generalmente se realiza con cuotas establecidas.

Tipos de préstamos

Los préstamos se pueden clasificar y organizar en base a diferentes criterios: objetivo, garantía, destinatario, prestamista, plazos, importes, requisitos, entre otros. Dos de las más utilizadas son según el plazo de vencimiento -existen los de corto plazo (plazo máximo de un año), mediano plazo (el vencimiento varía entre uno y tres años), largo plazo (superan los tres años)- o según la finalidad del dinero, es decir, el uso que le dará el cliente. Existen por ejemplo: préstamos al consumo, préstamos de estudios, préstamos hipotecarios, préstamos para empresas, préstamos personales. Como sus nombres lo indican el dinero otorgado es utilizado para finalidades concretas.

Préstamos al consumo

Los préstamos al consumo se usan para financiar bienes de consumo duraderos como autos, muebles o electrodomésticos. Por su parte, los llamados préstamos de estudios se utilizan para financiar la universidad o estudios de postgrado. Los intereses suelen ser más baratos que los de los créditos personales y en general los estudiantes los devuelven en el largo o mediano plazo luego de finalizar su carrera. Los préstamos hipotecarios, que suelen ser a mediano o largo plazo, son aquellos en los que para otorgarlos la entidad pide una garantía puntual: la hipoteca de un bien inmueble. Los préstamos para empresas están destinados a las compañías.

El gobierno uruguayo ofrece también préstamos sociales que son en efectivo. Tiene como condición para ser otorgado ser jubilado o pensionista de BPS o percibir subsidio especial por inactividad compensada o subsidio transitorio por incapacidad.

A la hora de solicitar un préstamo, es importante tomar esta decisión responsablemente para evitar que se convierta en una deuda eterna. El primer paso siempre será saber con qué dinero contamos mensualmente para abonar un préstamo. Sí el dinero conseguido se utilizará para un fin concreto, es recomendable buscar préstamos específicos ya que al ser personalizado probablemente tendrán mayores beneficios. Por ejemplo, si deseamos solicitar un préstamos para poder comprar un auto, es recomendable indagar qué opciones cuentan las entidades para financiar la compra de un vehículo.

¿Qué tasas de interés tienen los préstamos en Uruguay?

Para explicarlo de una manera simple la tasa de interés es el precio que le abonamos a la entidad financiera por prestarnos dinero. La respuesta más rápida y fácil para contestar qué entidad es la mejor para solicitar un préstamo personal es aquella que ofrezca las tasas de interés, es decir el “precio” más bajo. Sin embargo hay otros aspectos para analizar qué pueden ofrecernos mejores condiciones de financiación, métodos de pago o condiciones que se adapten a nuestras necesidades.

Hay dos tipos de intereses: los compensatorios y moratorios y ambos son regulados por la ley. Los primeros son el precio que se paga por disponer del dinero, mientras que los segundos, que suelen ser superiores, se deben abonar cuando no se paga en tiempo.

El Banco Central del Uruguay publica mensualmente una tabla de la que surge la tasa máxima para cada operación. El tope depende de muchas variables. En principio se diferencian por los créditos de nómina, aquellos que dan las instituciones contra el salario, y los denominados con retención de haberes. Toman de referencia las tasas medias de interés que también son publicadas periódicamente por la misma entidad. Además, establece diferentes porcentajes para los préstamos en moneda local o en moneda extranjera, es decir, en dólares.

También se regulan los otros préstamos dependiendo si es un capital menor o mayor a los 2.000.000 UI, si es otorgado a una empresa o a familias y por un plazo mayor o menor a un año. Por ejemplo, de acuerdo a las tasas vigentes a partir del primero de marzo, un préstamo por un monto inferior, a menos de un año y en moneda nacional, las tasas máximas para empresas van desde 20,2% hasta 40,61% según el tamaño de la empresa. Si el préstamo es para una familia la tasa aumenta y van desde 45,4% a 89,6%.

¿Qué es Alprestamo y cómo funciona?

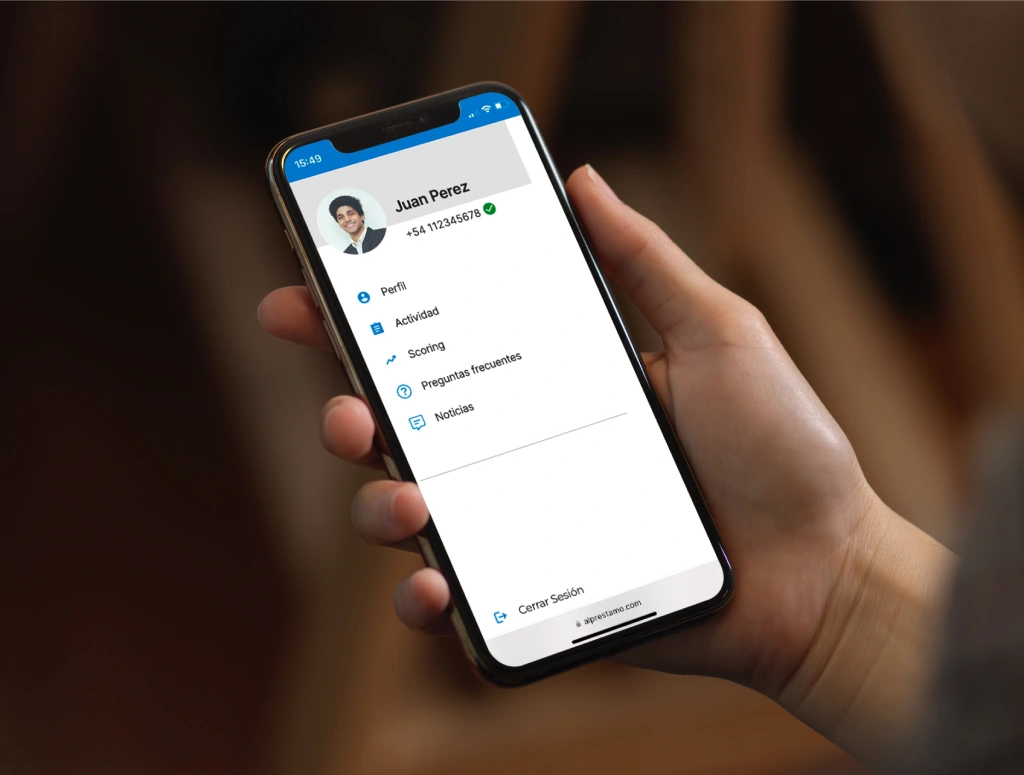

El mejor préstamo siempre será aquel que mejor se adapte a tus necesidades y condiciones. Alprestamo funciona como marketplace de servicios financieros que además segmenta entre diferentes ofertas para acercarte las que más te pueden servir. Esta fintech usa un modelo innovador basado en herramientas tecnológicas para conectar a los usuarios que tienen alguna necesidad financiera con entidades capaces de ofrecerles un producto que se adecúe a su perfil, es decir, es una plataforma de servicios financieros que conecta a los clientes con las entidades.

A través de pasos muy simples podés encontrar un préstamo de manera rápida y segura. Primero, deberás completar tus datos mediante un formulario que será necesario para evaluar tu perfil crediticio. Una vez que tu perfil es evaluado, a los pocos segundos el sistema te presentará las mejores opciones disponibles y te va a recomendar los productos financieros que mejor se adaptan a tus necesidades, basándose en tu historial crediticio.